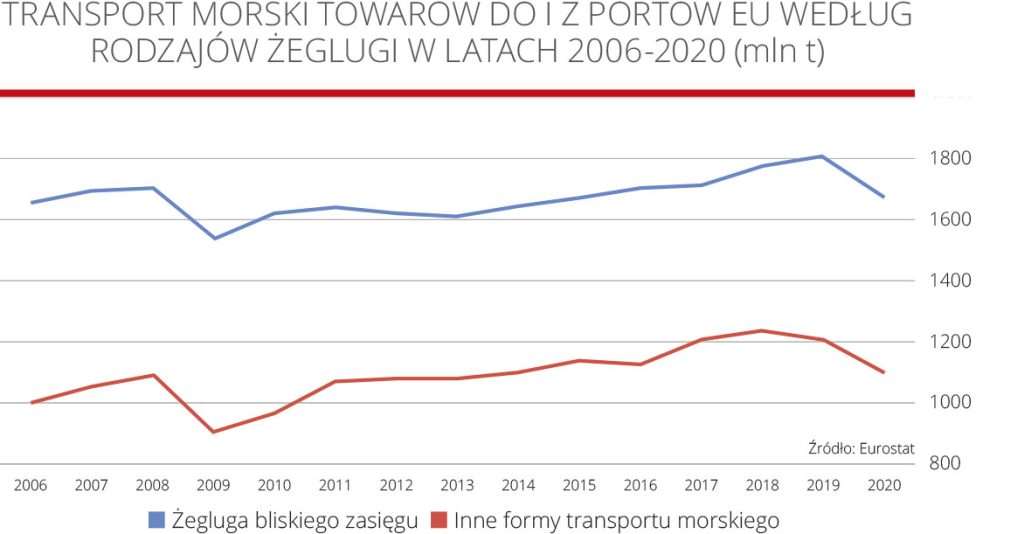

Żegluga bliskiego zasięgu obsługuje ponad 60% przewozów morskich między głównymi portami Unii Europejskiej. Szacuje się, że w ub.r. przeładowały one ok. 3,5 mld t, co oznacza wzrost o 4% w stosunku do 2020 r.

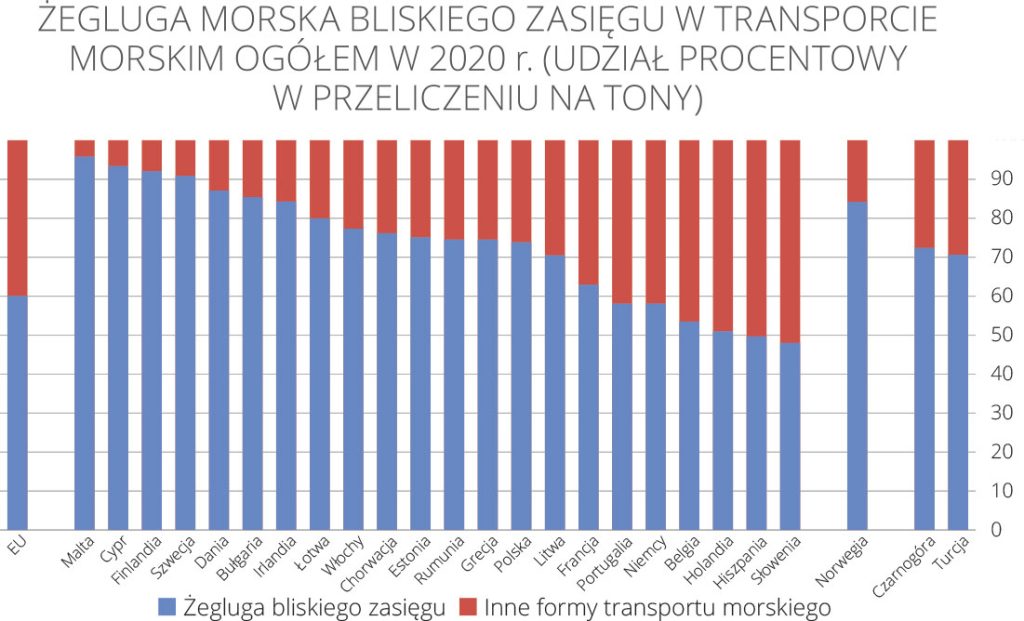

– Przewaga żeglugi bliskiego zasięgu nad żeglugą dalekomorską była szczególnie wyraźna na Malcie, Cyprze, w Finlandii, Szwecji, Danii, Bułgarii, Irlandii, Łotwie, Włoszech, Chorwacji, Estonii, Rumunii, Grecji, Polsce, Litwie, a także w Norwegii i krajach kandydujących do UE, Czarnogórze i Turcji. W tych krajach udział żeglugi bliskiego zasięgu w podaży ładunków w portach wynosi co najmniej 70% – informował Eurostat w komunikacie z 2022 r.

Rolę żeglugi, w tym żeglugi bliskiego zasięgu, podkreśla bardzo mocno Kurt Bodewig, koordynator UE ds. korytarza TEN-T Bałtyk-Adriatyk. Jego zdaniem, dzięki dużej sieci 292 portów morskich w transeuropejskiej sieci transportowej (TEN-T) sektor morski stanowi ważną część wewnątrzeuropejskiego systemu transportowego, ułatwiając przepływy handlowe do i z lądowych sieci tras oraz łącząc Europę kontynentalną z jej peryferyjnymi regionami i wyspami.

– Transport morski odgrywa kluczową rolę w gospodarce europejskiej, obsługując ok. 75% jej handlu zagranicznego i ok. 31% jej handlu wewnętrznego – podkreśla K. Bodewig we wstępie do najnowszego raportu „Motorways of the Sea Study” z 2022 r.

O aktywność żeglugi bliskiego zasięgu decydują właśnie czynniki geograficzne. Wyspiarskie położenie, długie linie brzegowe czy duża liczba zamieszkałych wysp sprawiają, że wiele krajów nie może sprawnie funkcjonować bez dobrze rozwiniętej żeglugi morskiej bliskiego zasięgu. Istotnym czynnikiem jej rozwoju jest także wprowadzanie na rynek coraz większych statków oceanicznych i hubów przeładunkowych. Wywołuje to popyt na feedery i rozwój transportu między portami będącymi hubami a terminalami działającymi w sieci połączeń short sea shipping.

– Duży wolumen usług dowozowych do lub z portów węzłowych wyjaśnia również wysoki stopień transportu morskiego bliskiego zasięgu w krajach, które funkcjonują jako regionalne punkty przeładunkowe. Natomiast udział żeglugi morskiej bliskiego zasięgu jest niższy w krajach, w których główne porty koncentrują się na handlu międzykontynentalnym. W 2020 r. był niższy niż 63% we Francji, Portugalii, Niemczech, Belgii, Holandii, Hiszpanii i Słowenii – informuje Eurostat.

Według danych unijnego centrum statystycznego za 2020 r. głównym krajem korzystającym z połączeń bliskiego zasięgu były Włochy z obrotami 287 mln t. Stanowiło to 14,4% całkowitych przewozów do i z portów w ramach żeglugi bliskiego zasięgu w UE. Na drugim miejscu znalazła się Holandia z wynikiem 283 mln t, a dalej uplasowała się Hiszpania, przez której porty przeszło 211 mln t towarów dostarczonych na trasach bliskiego zasięgu. Mimo to w latach 2019–2020 wszystkie państwa członkowskie UE odnotowały spadek podaży ładunków obsługiwanych w ramach short sea z wyjątkiem Malty, która odnotowała wzrost o 27%, Chorwacji, o 23%, oraz Cypru, o 2,8%. Przyrost towarów przewożonych na morskich połączeniach z portami UE odnotowała również Norwegia, o 3,1%, oraz Turcja, o 1,8%. Natomiast największe spadki podaży ładunków transportowanych żeglugą bliskiego zasięgu odnotowały Łotwa (spadek o 27%), Bułgaria (mniej o 17,2 %), Słowenia (spadek o 16,7%) i Hiszpania (spadek o 10,5%).

Według danych unijnego centrum statystycznego za 2020 r. głównym krajem korzystającym z połączeń bliskiego zasięgu były Włochy z obrotami 287 mln t. Stanowiło to 14,4% całkowitych przewozów do i z portów w ramach żeglugi bliskiego zasięgu w UE. Na drugim miejscu znalazła się Holandia z wynikiem 283 mln t, a dalej uplasowała się Hiszpania, przez której porty przeszło 211 mln t towarów dostarczonych na trasach bliskiego zasięgu. Mimo to w latach 2019–2020 wszystkie państwa członkowskie UE odnotowały spadek podaży ładunków obsługiwanych w ramach short sea z wyjątkiem Malty, która odnotowała wzrost o 27%, Chorwacji, o 23%, oraz Cypru, o 2,8%. Przyrost towarów przewożonych na morskich połączeniach z portami UE odnotowała również Norwegia, o 3,1%, oraz Turcja, o 1,8%. Natomiast największe spadki podaży ładunków transportowanych żeglugą bliskiego zasięgu odnotowały Łotwa (spadek o 27%), Bułgaria (mniej o 17,2 %), Słowenia (spadek o 16,7%) i Hiszpania (spadek o 10,5%).

Od wielu lat w żegludze bliskiego zasięgu dominują ładunki płynne. W 2020 r. na 696 mln t przeładowanych w portach UE, stanowiły one 41% towarów. Z kolei ładunki masowe suche dowożone lub odwożone z portów UE stanowiły 21% (349 mln t). Dopiero na kolejnym miejscu plasowały się kontenery, których w serwisach short sea shipping przewieziono 285 mln t i było to 17% masy ładunkowej obsłużonej na krótkich transach morskich UE. Ponadto serwisy ro-ro odpowiadały za 233 mln t, co stanowiło 14-proc. udział w żegludze bliskiego zasięgu.

Jeśli zaś chodzi o poszczególne akweny i aktywność na nich, to gęsta sieć połączeń żeglugi bliskiego zasięgu funkcjonuje w zachodniej części Morza Śródziemnego. Najkrótsze serwisy działają między południową Hiszpanią a Marokiem oraz pomiędzy wyspami greckimi. Najdłuższe między portami Hiszpanii i krajami Lewantu.

– Handel morski bliskiego zasięgu na tym obszarze to głównie ruch typu ro-ro między UE a Afryką Północną. Ruch ten znacznie wzrósł przed i po kryzysie finansowym 2008-2009, ale od około 2011 r. jest w stagnacji z powodu niestabilności politycznej w krajach Afryki Północnej – czytamy w „Motorways of the Sea Study”.

Rozwój short sea shipping na Morzu Śródziemnym sprawia, że duży nacisk kładzie się na rozwój centrów logistycznych oraz połączenia kolejowe w sąsiedztwie portów obsługujących zaplecze przemysłowe Hiszpanii, Francji i północnych Włoch.

Istotne jest również połączenie serwisów żeglugi bliskiego zasięgu działających ze szlakami żeglugi śródlądowej. Tu, zdaniem K. Bodewiga, perspektywiczne są połączenia śródlądowe między Marsylią a Lyonem oraz portami na rzekach Rodan i Saona, które mają już regularne serwisy kontenerowe i dobre połączenia z głównymi terminalami kontenerowymi w Fos-sur-Mer.

Z kolei wschodnia część Morza Śródziemnego i Morze Czarne są mniej nasycone siatką połączeń. Ograniczeniem w rozwoju żeglugi bliskiego zasięgu może być zróżnicowana dostępność do infrastruktury kolejowej. Najbardziej intensywne wykorzystanie ruchu kolejowego odbywa się w portach północnego Adriatyku, które obsługują głównie Austrię, Słowację i Węgry. Dobre połączenia kolejowe i żeglugi śródlądowej ma też rumuńska Konstanca.

Natomiast większość greckich portów, jak stwierdza „Motorways of the Sea Study”, nawet tych położonych na kontynencie, nie ma obecnie wystarczającego popytu na usługi kolejowe w głębi lądu. Godnym uwagi wyjątkiem są regularne przewozy kontenerów koleją z i do Pireusu, który obsługuje Bałkany Zachodnie, Węgry, Czechy i Austrię. Saloniki zaś mają niezłe połączenia kolejowe z Macedonią Północną, Serbią i zachodnią Bułgarią.

Natomiast większość greckich portów, jak stwierdza „Motorways of the Sea Study”, nawet tych położonych na kontynencie, nie ma obecnie wystarczającego popytu na usługi kolejowe w głębi lądu. Godnym uwagi wyjątkiem są regularne przewozy kontenerów koleją z i do Pireusu, który obsługuje Bałkany Zachodnie, Węgry, Czechy i Austrię. Saloniki zaś mają niezłe połączenia kolejowe z Macedonią Północną, Serbią i zachodnią Bułgarią.

Ze względu na rosyjską agresję wobec Ukrainy znacząco spadła możliwość żeglugi na Morzu Czarnym, w tym wykorzystania serwisów short sea shipping, choć z drugiej strony bardzo aktywni w tym zakresie stali się operatorzy tureccy. To właśnie Turcja najbardziej korzysta na blokadzie portów ukraińskich i sankcjach nałożonych na Rosję, przejmując na siebie reeksport surowców, półproduktów i urządzeń objętych sankcjami. W okresie styczeń-listopad 2022 r. w portach tureckich przeładowano o 4% więcej towarów r/r, a w ciągu 11 miesięcy 2022 r. w terminalach tureckich przeładowano 497,6 mln t. W tym okresie obroty towarowe między portami Rosji i Turcji wyniosły łącznie 65,07 mln t.

Natomiast najbliższe nam Morze Bałtyckie oraz Morze Północne cechuje gęsta sieć morskich połączeń kontenerowych, promowych i klasycznych ro-ro, operujących przede wszystkim między Polską, Szwecją, Danią, Finlandią i krajami bałtyckimi a portami niemieckimi, belgijskimi i holenderskimi oraz Wielką Brytanią. Od kilku lat coraz częściej w siatce połączeń operatorów short sea shipping, docierających do Polski pojawia się także Norwegia. Rynek żeglugi bliskiego zasięgu i feederowy, po 2 latach boomu związanego z brexitem i kształtowaniem nowych łańcuchów dostaw, w 2022 r i uległ prawdopodobnie w 2023 r. także ulegnie względnej stabilizacji. Podstawowym wyzwaniem operatorów stanie się elastyczne dostosowanie do zmieniającej się statki połączeń armatorów oceanicznych dążących do optymalizacji własnych wyników w dobie nadpodaży miejsc na statkach. Do tego trudny rynek żeglugi bliskiego zasięgu, chcąc pozostać konkurencyjnym w stosunku do transportu drogowego czy kolejowego, będzie musiał wypracować metody optymalizacji kosztów, poprzez dodawanie kolejnych portów czy wprowadzanie większych jednostek. Już teraz pojawiają się statki o pojemności 3-4 tys. TEU, a spodziewać się można jeszcze większych, zwłaszcza gdy rosnąć będzie wolna pula kontenerowców o pojemności 6-10 tys. TEU.

Jeśli zaś chodzi o armatorów dominujących w obsłudze serwisów żeglugi bliskiego zasięgu i feederowych na unijnych akwenach, to podobnie jak w żegludze oceanicznej dominują najwięksi przewoźnicy na świecie. Według danych Alphaliner niekwestionowanym liderem w 2022 r. było MSC, z udziałem na poziomie 31,5% i zdolnością przewozową (309,7 tys. TEU) przekraczającą wkład wszystkich regionalnych przewoźników razem wziętych. Kolejne miejsca na podium zajęły CMA CGM oraz Mærsk. A wśród 10 analizowanych operatorów znaleźli się również, w kolejności: COSCO, Unifeeder, Arkas, Hapag-lloyd, X-Press Feeders, ZIM i BG Freight.

Natomiast w pierwszej 10 globalnych hubów feederowych znalazły się 4 europejskie porty: maltański Marsaxlokk, holenderski Rotterdam, turecki Stambuł i grecki Pireus, który stał się w ub.r. jednym z najpopularniejszych portów feederowych na świecie.

Jednak po znacznych zawirowaniach dostaw surowców energetycznych i zbóż z portów rosyjskich w 2022 r. oraz załamaniu dostaw drobnicy do bałtyckich portów Rosji można się spodziewać w 2023 r. utrwalenia zmodyfikowanych połączeń morskich w żegludze bliskiego zasięgu.

Marek Grzybowski