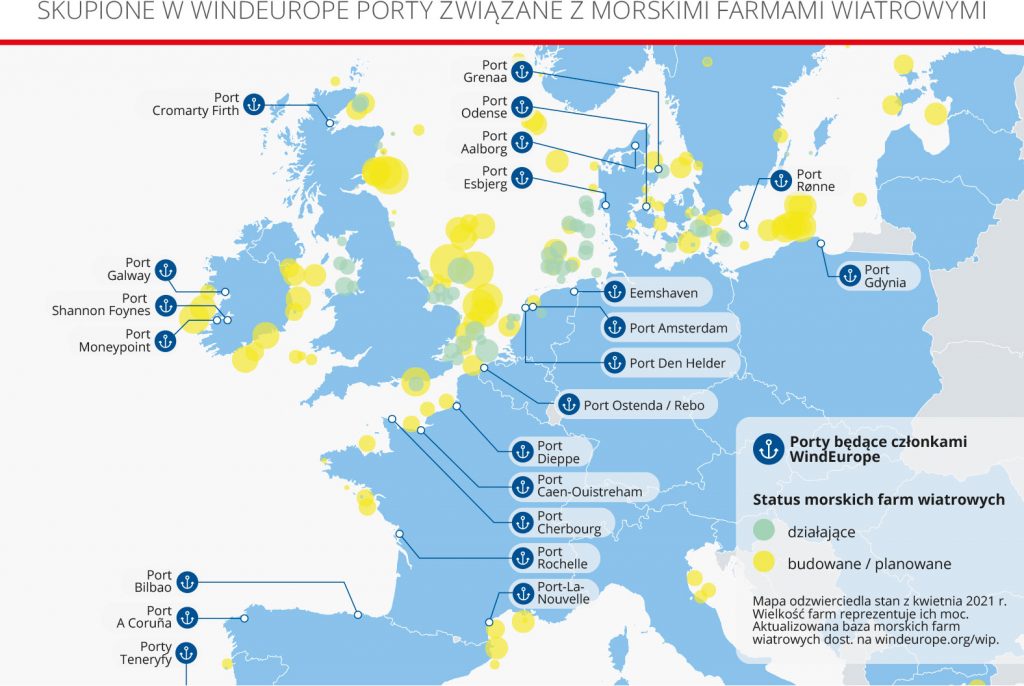

Europa musi 25-krotnie zwiększyć moc zainstalowaną w morskich wiatrakach, aby osiągnąć neutralność klimatyczną w 2050 r. Nie będzie to możliwe bez rozwoju infrastruktury portowej, w którą w tej dekadzie trzeba zainwestować nawet 6,5 mld euro. Nie dość, że polskie plany dotyczące portów są spóźnione, to ich realizacja utknęła na politycznej mieliźnie. Prognozy związane z rozwojem portów na potrzeby morskiej energetyki wiatrowej w połowie 2021 r. przedstawiało stowarzyszenie WindEurope.

Potrzeby są ogromne, bo już do 2030 r. ich zainstalowana moc powinna zwiększyć się o 25 GW do 110 GW. Liczba turbin instalowanych na europejskich morzach będzie rosła, a montaż tych potężnych konstrukcji będzie wielką operacją logistyczną. W jej centrum znajdują się właśnie porty instalacyjne, a w przyszłości także sieć portów serwisowych. WindEurope podkreśla, że rozwój infrastruktury portowej potrzebnej dla inwestycji w offshore wymaga spójnej polityki Unii Europejskiej i powinien zostać wsparty finansowo w ramach Instrumentu na rzecz Odbudowy i Zwiększania Odporności. Wielomiliardowe inwestycje zwróciłyby się natomiast w najbliższych latach dzięki szybszemu rozwojowi morskiej energetyki, co przełożyłoby się na niższe ceny energii elektrycznej dla unijnych konsumentów.

Patrząc na plany rozwoju polskiego offshore, można dojść do wniosku, że o zapleczu portowym zaczęto myśleć bardzo późno. W efekcie w latach 2023-2024, gdy wedle założeń ma ruszać montaż pierwszych turbin, nie będziemy posiadać terminalu instalacyjnego z prawdziwego zdarzenia, który mógłby obsłużyć projekty zakwalifikowane do I fazy wsparcia. Przypomnijmy, że jest ich 7: Baltic 2 i Baltic 3 (PGE/Orsted), Bałtyk II i Bałtyk III (Polenergia/Equinor), Baltic Power (PKN Orlen/Northland Power), farma BC-Wind Polska planowana przez Ocean Winds (EDPR/Engie) oraz projekt MFW Baltic II (RWE). W sumie oznacza to 5,9 GW mocy i instalację w okolicach Ławicy Słupskiej ok. 400 turbin wiatrowych. Prace skumulują się prawdopodobnie w latach 2024-2028.

Patrząc na plany rozwoju polskiego offshore, można dojść do wniosku, że o zapleczu portowym zaczęto myśleć bardzo późno. W efekcie w latach 2023-2024, gdy wedle założeń ma ruszać montaż pierwszych turbin, nie będziemy posiadać terminalu instalacyjnego z prawdziwego zdarzenia, który mógłby obsłużyć projekty zakwalifikowane do I fazy wsparcia. Przypomnijmy, że jest ich 7: Baltic 2 i Baltic 3 (PGE/Orsted), Bałtyk II i Bałtyk III (Polenergia/Equinor), Baltic Power (PKN Orlen/Northland Power), farma BC-Wind Polska planowana przez Ocean Winds (EDPR/Engie) oraz projekt MFW Baltic II (RWE). W sumie oznacza to 5,9 GW mocy i instalację w okolicach Ławicy Słupskiej ok. 400 turbin wiatrowych. Prace skumulują się prawdopodobnie w latach 2024-2028.

Gdy rząd uświadomił sobie, że logistyka może stać się wąskim gardłem dla tych inwestycji, a ich obsługę przejmą porty niemieckie lub duńskie, postanowiono wpisać projekty offshorowych portów do Krajowego Planu Odbudowy. Założono tam, że na ten cel zostanie przeznaczone 437 mln euro. W terminie od II kwartału 2021 r. do III kwartału 2026 r. przewidziano realizację 2 podstawowych zadań. Pierwsze to budowa głębokowodnego terminalu instalacyjnego w Porcie Gdynia, o powierzchni ok. 30 ha, który umożliwi jednoczesną obsługę dwóch jednostek instalacyjnych. Drugie dotyczy przebudowy portów na środkowym wybrzeżu oraz dostępu do nich od strony morza (w tym falochronów), tak by umożliwić korzystanie z terminali serwisowych przeznaczonych do obsługi jednostek eksploatacyjnych. Przedsięwzięcia te zaplanowano w Łebie i Ustce.

– Rada Ministrów uznaje morski Port Gdynia, ze względu na jego położenie i warunki techniczne, jako optymalne miejsce lokalizacji terminalu instalacyjnego, przeznaczonego na potrzeby organizacji procesu budowy i obsługi morskich farm wiatrowych na Bałtyku – czytamy w projekcie uchwały Rady Ministrów. – W związku z tym zobowiązuje ministra właściwego ds. gospodarki morskiej do podjęcia działań na rzecz wybudowania i oddania do eksploatacji terminalu instalacyjnego oraz wyłonienia operatora logistycznego do organizacji procesu budowy i obsługi morskich farm wiatrowych w morskim Porcie Gdynia, w terminie pozwalającym na rozpoczęcie instalowania morskich farm wiatrowych na Bałtyku do końca 2024 r.

Tyle w teorii. Choć KPO zostało wysłane w maju 2021 r. do zatwierdzenia przez Komisję Europejską, to wciąż trudno prognozować, kiedy nastąpi jego akceptacja. Powodem jest spór między KE a polskim rządem o praworządność, którego tło stanowi reforma sądownictwa. Jeśli do odblokowania środków europejskich nie dojdzie w przewidywalnej perspektywie, to rząd będzie musiał poszukać finansowania w innych zasobach.

Na razie przygotowania do inwestycji w Gdyni dopiero się rozkręcają. W listopadzie 2021 r. ogłoszono przetarg na wykonanie m.in. prac geologicznych oraz opracowanie niezbędnej dokumentacji geologiczno-inżynierskiej przyszłego terminalu. Oferenci mogą zgłaszać się do połowy stycznia 2022 r. Niemniej i tak Port Gdynia informował już latem 2021 r., że w I fazie nie da rady obsłużyć dużych projektów, gdyby ich budowa miała ruszyć zgodnie z przyjętymi harmonogramami – teoretycznie nawet już w 2023 r. w przypadku farm Baltica 3 i Baltic Power i od 2024 r. w przypadku farmy Baltica 2.

W zamian ma zostać przygotowane swego rodzaju rozwiązanie pomostowe w porcie wewnętrznym. Tymczasowy terminal instalacyjny ma objąć tereny dotychczasowego terminalu kontenerowego BCT, po dostosowaniu ich do składowania wielkogabarytowych elementów morskich wiatraków. Jednak infrastruktura, z której najchętniej skorzystaliby deweloperzy farm, ma szansę powstać dopiero jako część planowanego Portu Zewnętrznego, czyli sztandarowej inwestycji Portu Gdynia. Ten ma jednak powstać w latach 2024-2028, a część związana z obsługą offshore może być gotowa w 2026 r. Koszt całego przedsięwzięcia jest szacowany na ponad 1 mld euro, a jego realizacja jest przewidywana w formule partnerstwa publiczno-prywatnego. Zainteresowane nim są 4 międzynarodowe podmioty, z którymi zarządca gdyńskiego portu prowadzi dialog konkurencyjny. Port Zewnętrzny ma umożliwić zawijanie do Gdyni statków o długości przekraczającej 400 m i zanurzeniu powyżej 16 m. W listopadzie 2021 r. przedsięwzięcie otrzymało decyzję środowiskową.

Zdaniem Rafała Miętkiewicza oraz Tomasza Chyły, ekspertów Instytutu Polityki Energetycznej, jednym z głównych wyzwań, jakie stoi przed rozwojem morskiej energetyki wiatrowej w Polsce jest właśnie brak zaplecza portowego.

– Problem Gdyni, jako docelowego portu instalacyjnego, polega na odległej w czasie perspektywie zakończenia procesu rozbudowy Portu Zewnętrznego wskazywanego na 2028 r. Wypracowana w formie rozwiązania pomostowego koncepcja wykorzystania obszarów portu wewnętrznego, planowanego do oddania do końca 2024 r., okazać się może rozwiązaniem drogim dla potencjalnych inwestorów, zainteresowanych skorzystaniem z tańszych lokalizacji w państwach ościennych – czytamy w analizie ich autorstwa.

Jak wskazują eksperci IPE, rolę portu instalacyjnego, przynajmniej początkowo, może przejąć duński port Rønne (Bornholm) czy niemiecki port Mukran (Rugia).

– Samo rozwiązanie może być także mało opłacalne dla Portu Gdynia z uwagi na większą opłacalność obsługi innych towarów, np. kontenerów, dla których zabraknie miejsca. Koszt przygotowania nabrzeży do obsługi, wagomiarowo, potężnych turbin, łopat i konstrukcji wsporczych jest znacznie wyższy niż w przypadku nabrzeża przeznaczonego wyłączenie do obsługi ruchu kontenerowego (który w portach Gdyni i Gdańska regularnie wzrasta), stąd zasadnym jest wypracowanie takich strategii długofalowych, aby koszt inwestycyjny zwrócił się w 30-letnim horyzoncie czasowym – ocenili R. Miętkiewicz i T. Chyła.

Niemniej po upływie tego czasu, przy założeniu ciągłego rozwoju technologicznego turbin, realizowany będzie tzw. repowering farm, co zdecydowanie uzasadnia konieczność posiadania takiego zaplecza oraz zdolności technicznych.

– Posiadanie portu instalacyjnego w perspektywie świadczenia usług państwom, które z przyczyn ekonomicznych nie zdecydują się na budowę takiego zaplecza, może okazać się biznesowo wysoce uzasadnione, generując potężne zyski ze świadczenia wysokospecjalistycznych usług – stwierdzili eksperci IPE.

W opinii Patryka Zbroi, szczecińskiego adwokata, którego kancelaria specjalizuje się w gospodarce morskiej – w Polsce możliwe są 3 lokalizacje portów instalacyjnych: Gdynia, Gdańsk i Świnoujście.

– Każdy z nich ma swoje wady i zalety. Co istotne, to nie rządowe namaszczenie będzie miało ostateczny wpływ na wybór portu przez dewelopera, lecz warunki rynkowe, lokalizacja i przede wszystkim odpowiednie jego przygotowanie i zaplecze. Z tych przyczyn już na tym etapie pierwszej fazy budowy farm można uznać, że jesteśmy mocno opóźnieni w przygotowaniu odpowiedniej do tego infrastruktury – skomentował mecenas Zbroja.

Jak dodał, mimo dużej aktywności władz portowych i środowiska offshorowego w Gdyni nie uda się zapewne wybudować Portu Zewnętrznego szybciej niż w 2027 r. Tak więc do wykorzystania pozostaje stosunkowo ograniczony teren wewnątrz portu ze wszystkimi jego mankamentami, w tym niezrealizowanym projektem tzw. Drogi Czerwonej.

– Gdańsk, stawiając na obsługę kontenerów, nie jest chyba w ogóle wystarczająco zainteresowany obsługą takich inwestycji. Natomiast Świnoujście, którego lokalizacja jest najlepsza dla budowy drugiej fazy morskich farm, nie przedstawiło do tej pory żadnych konkretnych i realnych planów w tym zakresie – podkreślił P. Zbroja.

Jego zdaniem każda z tych trzech lokalizacji teoretycznie nadaje się też do roli portu serwisowego. Jednak w tym aspekcie lepsze uwarunkowania mają mniejsze porty środkowego wybrzeża: Władysławowo, Łeba, Ustka, Darłowo i Kołobrzeg.

– Rekomendację rządową uzyskały Łeba i Ustka. Jednak wydaje się, że pozostałe również powinny mieć znaczenie. Zwłaszcza Darłowo i Kołobrzeg dla zachodnich lokalizacji farm wiatrowych budowanych w drugiej fazie. Wyzwaniem dla tych portów jest również brak wystarczających funduszy na samodzielne prace budowlane, które mogłyby je przystosować do wymagań jednostek eksploatacyjnych, które praktycznie pojawią się na Bałtyku z chwilą rozpoczęcia budowy pierwszych farm – ocenił mecenas Zbroja.

Niestety procesy decyzyjne i odpowiednie finansowanie mocno się opóźniają, a konkurencja nie śpi.

– Położenie Bornholmu daje duży atut duńskiemu Rønne. Podobnie niemieckie Sassnitz z powodzeniem może wykorzystać istniejącą już infrastrukturę. W tej chwili można zaryzykować stwierdzenie, że jedynie Gdynia będzie w stanie obsłużyć mniejsze projekty w najbliższych latach, chyba że Świnoujście w ekspresowy sposób zagospodaruje możliwe do przystosowania tereny – podkreślił adwokat.

Jak wskazał P. Zbroja, opóźnienia powodują, że realnie możemy mówić o możliwości przygotowania polskich portów instalacyjnych dopiero na II fazę budowy bałtyckich farm wiatrowych. Tymczasem wykorzystanie polskich portów i działających w nich operatorów mogłoby być istotnym elementem wsparcia łańcucha dostaw z udziałem polskiego wkładu (tzw. local content). Adwokat zaznaczył, że dałoby to też sporo dodatkowych inwestycji, zamówień podwykonawcom, a tym samym dodatkowych miejsc pracy. W przypadku mniejszych portów serwisowych to duża szansa dla dywersyfikacji lokalnego rynku pracy i usług, opartych obecnie głównie na branży turystycznej, a także źródło dodatkowych przychodów dla jednostek samorządu terytorialnego, które są na ogół właścicielami tych portów.

Jak na razie RWE podpisało z Zarządem Portu Morskiego Ustka wstępną umowę dzierżawy gruntów położonych na terenie tamtejszego portu, na których powstanie centrum operacyjno-serwisowe. Baza eksploatowana będzie początkowo przez minimum 25-30 lat, począwszy od 2025 r. Ponadto o zakupie działki w Łebie informował duet Equinor/Polenergia. Tam swoją bazę zapowiada też Baltic Power (PKN Orlen/Northland Power), a Ocean Wind (Engie/EDPR) stawia na Władysławowo.

Jakub Budzyński, wiceprezes Polskiego Towarzystwa Morskiej Energetyki Wiatrowej, zaznaczył, że branża wyczekuje decyzji zarządów odpowiednich portów, kontrolowanych przez Ministerstwo Infrastruktury, odnośnie inwestycji w tzw. terminale instalacyjne.

– Mowa tu przede wszystkim o Gdyni i Świnoujściu. Lokalizacja tego typu terminali jest związana również z potencjałem rozwinięcia produkcji wybranych komponentów MFW na terenach sąsiadujących z danym portem. Tak aby maksymalnie obniżyć koszty logistyki i osiągnąć w ten sposób efekt synergii – powiedział J. Budzyński.

Tomasz Elżbieciak

WysokieNapięcie.pl